2023年7月26日米FRBは、期待値通り0.25%の政策金利引き上げを発表した。今回の利上げは、既にコンセンサスとして市場は織り込み済みであった。記者会見では、今回もいつものように30分以上にわたり、経済メディアとの質疑だった。CPIや失業率がどうなったら利上げ打ち止めなのか?いつ打ち止めなのか?利下げ判断の条件は?手をかえ品をかえで質問がなされる。パウェル議長は1ミリの失言もなく、次回以降の政策判断は白紙というメッセージを作っていく。アメリカのそれなりの立場の人は、このように打ち合わせなしの質疑応答を難なくこなすのは、よくある光景だ。

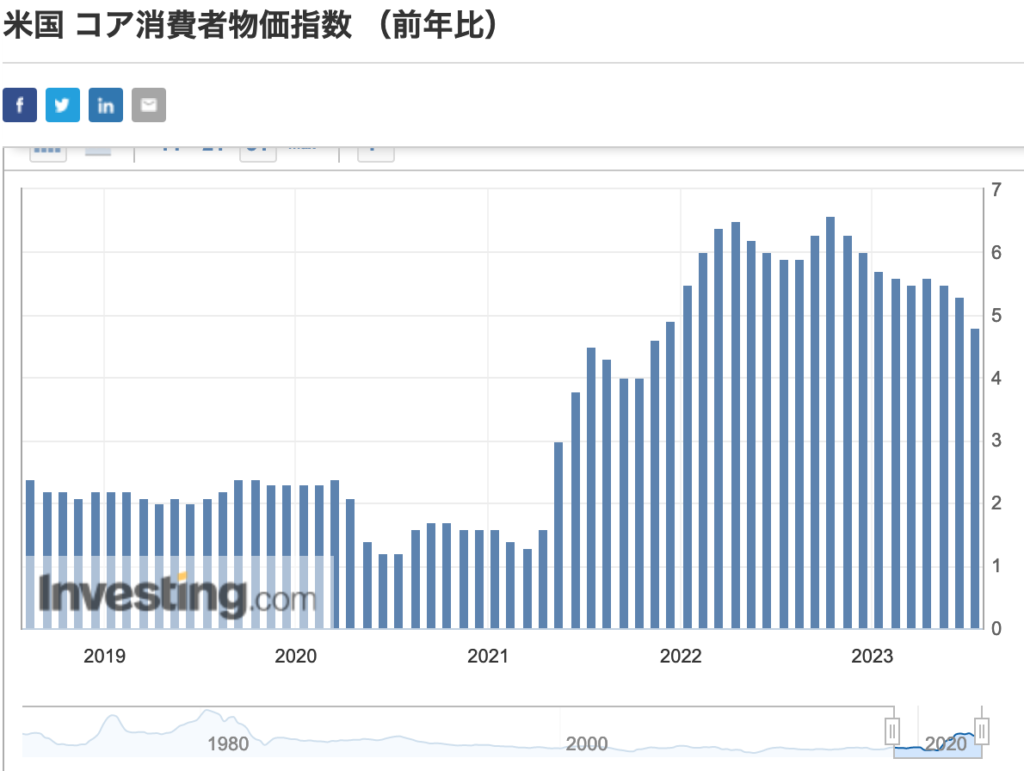

直近のコアCPI上昇率は4.8%だ。(下のグラフはTrading Economics 2023/7/27を引用) パウェル議長によれば、金利はこのインフレ率より高くなっているので、金融政策としては引き締め的であり、今後のCPIや失業率、賃金、求人数などの様々な数字の動きを注視した上で、次回9月に政策を決定すると言う。果たしてFFレート5.25 – 5.50%でインフレを更に収束に追い込むことができるのだろうか?

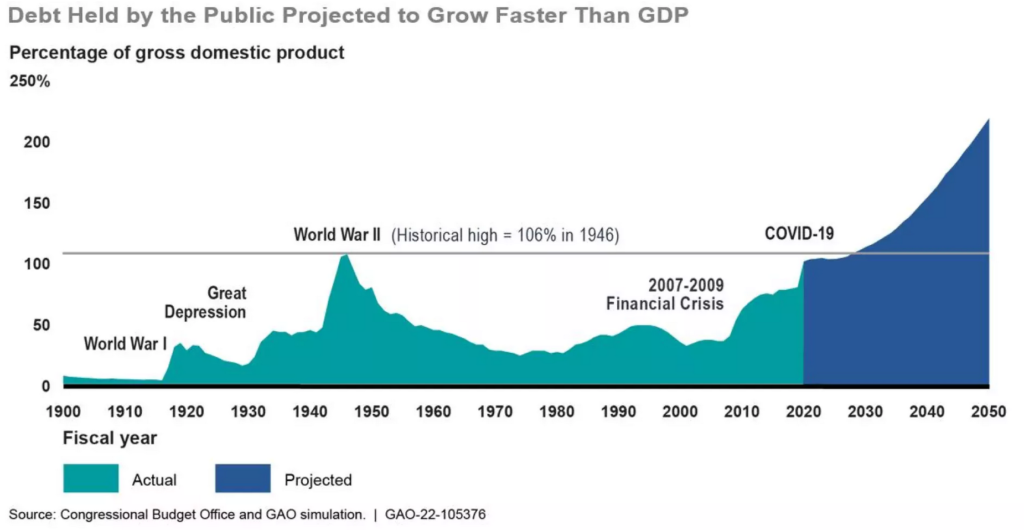

筆者は、極めて懐疑的だ。最大の理由はバイデン政権・民主党による大規模な財政支出が実施されているからだ。5月末に債務上限問題で共和党とバイデン政権はやっと妥結したことは記憶に新しい。しかし、これは債務が増える幅が少しばかり小さくなるだけで、顕著な赤字財政が継続されることは変わっていない。下のグラフは米国会計検査院の掲載 (5/5/2023)を引用したものだ。現時点で既に第二次大戦時に匹敵するような累積財政赤字を超え、アメリカは財政赤字を続けようとしている。米国会計検査院は、債務の積み上がりと利上げによる利払い費用の増大に警鐘を鳴らしている。

FRBは金利を上げ、かつQTを進め、総需要に対して抑制的な政策をとっている。一方で、政権・議会は、インフラ、半導体、グリーン技術などで大きく支出を継続。ブレーキを踏みながら、アクセルを踏み込むようなものである。このこと以外にも、世界の分断からくるグローバリゼーション巻き戻しで、コロナ前のような世界的なデフレ基調はかなり弱まっていくことも、裏を返せばインフレ要因となり作用するだろう。

アメリカの景気はどうか?経済学者も市場関係者も「景気後退」を連呼している。バイデン政権の積極財政政策は、正しく「景気後退」の予防薬と考えられる。2024年の選挙が終わるまで、景気を悪くしてしまったら、政権は取れないこと確実。

筆者の危惧は、インフレが増進する可能性まだ十分高いこと。そして、アメリカの内政がさらに不安定になる種が大きくなっていることだ。バイデン政権の財政政策はマクロの数字合わせには寄与するかもしれないが、インフラ整備、半導体、グリーンでどれくらい庶民に広く恩恵が行き渡るのか?所得が低いほど、インフレの痛みは大きい。ロイターによれば、7月時点でのバイデン氏の支持率は41%、不支持率は54%だ。2024年、2025年に向け、不確実性は高まるばかりだ。

補足

米国時間7月27日に4−6月期GDP速報値の発表があった。市場予想1.8%に対し2.4%と高い数字に。一部には「ソフト・ランディング」があるのでは、という反応も。しかし、筆者はむしろインフレの出口が遠のいたと見る。本稿の通り、米政府が財政赤字に基づく支出を継続しているからだ。経済全体の生産性が向上した結果なら健全だが、現実はそんなに簡単なものではない。